この記事は、資産形成の課題を解決する 6ステップのうちの『ステップ1:家計簿公開』 にあたります。

まずは「現状を正しく把握すること」がゴールです。

🧭 我が家の資産形成の課題を解決する6STEP

STEP1:家計簿公開(現状の見える化) ← 今回ここ!

STEP2:年間の家計簿プラン作成(翌年の年間予算を作る)

STEP3:必要資金の試算(老後資金・教育資金を計算)

STEP4:戦略構築

・投資資金の捻出

・新NISAでの資産配分

・高配当株のメリット/デメリット整理

STEP5:実践記録(月次の家計&投資レビュー)

STEP6:実践結果を踏まえた予算・必要資金のアップデート

今回のテーマは STEP1 のみ。

年間予算は次回(STEP2)に扱います。

我が家の前提条件(再掲)

家族構成

私:40歳、サラリーマン

妻:39歳、フルタイムパート(持病あり)

子ども:小学6年生と小学3年生

ペット:犬(1歳)

年収

私:年収800万円

妻:年収200万円

世帯年収:約1,000万円

住宅ローン

35年変動型、残高1,830万円

投資状況

インデックス投資:月10万円(オルカン・S&P500)

企業型DC:月55,000円

生活防衛費:300万円貯蓄済

▼前回の自己紹介記事はコチラから

結論|11・12月の家計はこうでした(現状把握)

まずは5つの費目を設定し、「どこにお金が流れているのか」を整理しました

我が家の支出を次の 5つの費目 に整理し“正しい現状把握”を行いました。

① お小遣い

▶ 我が家では一定の金額を超過した収入は全てそれぞれのお小遣いとしています(家計とは切り離して管理)

被服・美容・飲み会・趣味・交際費 などは以下のルールで、各自お小遣いから捻出しています。

- 夫:手取り40万円超過分

- 妻:手取り10万円超過分

- 家計と混ぜないことで、「本当の必要生活費」が正確に見える

- 家計の予実管理がブレずに済む

- お互い使用用途に干渉せずに済む

② 変動費

▶ 毎月必ず発生するが、金額が月によって変動する費用

例:食費/日用品/被服・美容(子供)/娯楽(家族)/交通費/ペット関連

- 生活スタイルが最も反映される領域

- 家計のクセが出る

- 改善余地が見つけやすく、節約効果が出やすい

③ 固定費

▶ 毎月必ず発生し、金額がほぼ固定されている費用

例:住居費/水道光熱費/通信費/教育費

- 家計の“土台”を構成

- 見直せると年間で大きな効果

- 毎月の予測が立てやすい

④ 特別費

▶ 年単位で定期的に発生する大きめの費用

例:ローンのボーナス払い/固定資産税/車検/旅行/誕生日/ふるさと納税

- 毎月は発生しないが 毎年必ず来る支出

- 発生月も金額もバラバラ

- 平準化しにくいので年間を通して「いつ」「いくら」必要かを想定することが重要

⑤ イベント費

▶ 不定期に発生し、金額も毎回バラバラな費用

例:入学・進級/節目の旅行/車の買い替え

- 特別費と違い 毎年発生するわけではない

- 金額・タイミングが読みにくい

- 赤字の原因になりやすい → 計画的に別管理する必要がある

🔍 この5つの区分に基づいて、11月・12月の家計を整理しました

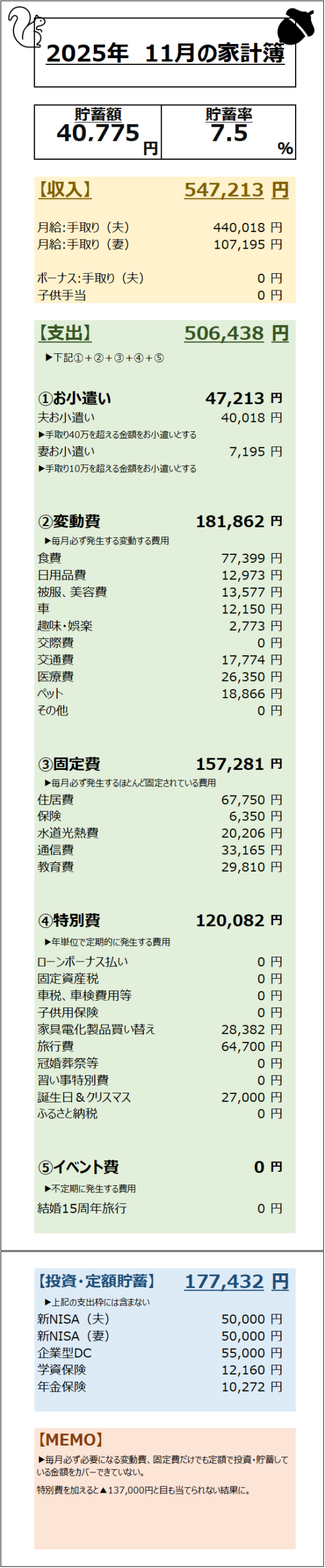

11月の家計|嫁のケガ&息子の誕生日(特別費)

原因が明確な赤字のため、判断がしやすい月でした

- 【収入】月給(手取り)妻:107,195円:嫁がケガで欠勤。お小遣いが大幅ダウンに

- 【②変動費】医療費:26,350円:こちらも嫁のケガで通院&リハビリが必要になり、大幅に増額

- 【③固定費】通信費:33,165円:通信費高めで改善余地あり

- 【④特別費】旅行・誕生日:120,082円:息子の誕生日のお祝いと卒業旅行の準備費で大きく増額

- 【投資・定額貯蓄】:177,432円:投資は毎月固定額を家計外で継続している(貯蓄なので支出枠には含めていない)が、当然出ていくお金なので、ここも含めて管理が必要。

赤字の“理由”が明確になり、次回以降の改善がしやすい状態に。

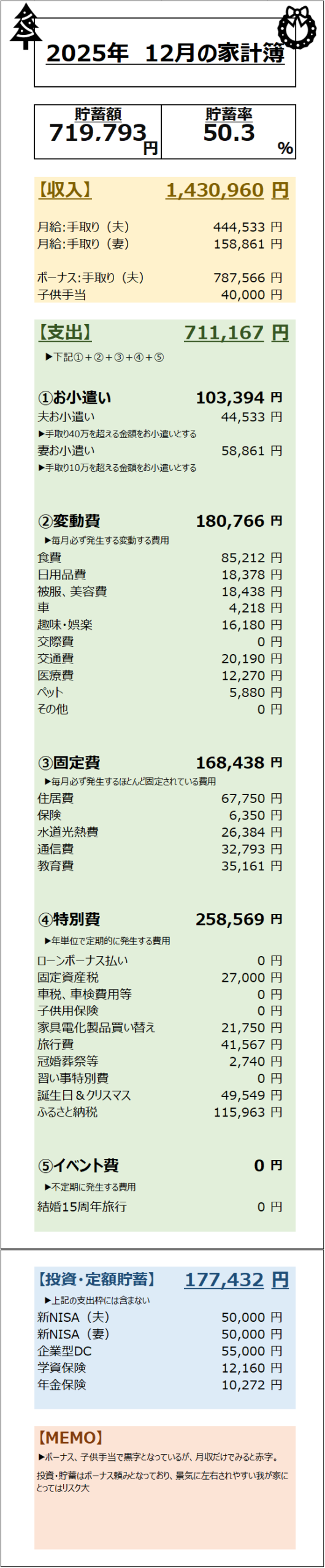

12月の家計|特別費は多いがボーナスで黒字

年末イベント+税金で特別費が膨らんだ月

- 【収入】ボーナス(手取り)夫:787,566円:ほぼほぼ予想通りの手取り額。最近は景気が良いので助かってます。

- 【②変動費】娯楽費:16,180円:家族で映画鑑賞&クリスマスシーズンで大きく増額

- 【④特別費】旅行・クリスマス:91,116円:キャンプ&クリスマスプレゼント、パーティが影響

- 【④特別費】ふるさと納税:115,963円:ふるさと納税はお米を選択

- 【投資・定額貯蓄】:177,432円:投資は毎月固定額を家計外で継続している(貯蓄なので支出枠には含めていない)が、当然出ていくお金なので、ここも含めて管理が必要。

11月の投資・貯蓄額の補填もボーナスに頼っている

ボーナスが景気や評価に左右されやすい我が家にとってはリスクが大きい

投資・貯蓄は先取りで完全に固定化

家計の波に投資・貯蓄を巻き込まないための仕組み

- 積立投資:100,000/月

- 企業型DC:55,000円/月

- 家計の収支に依らず毎月固定化し自動引き落とし

投資は“触らない・止めない”状態を作ることが大事。

一方で、毎月赤字は避けられずボーナスで補填しており、リスクあり

STEP1まとめ|現状が正しく見えるようになった|新たな疑問も

今回のSTEP1で得られた成果:

- 支出を5区分に分け、明確に見える化できた。

- 赤字/黒字の理由を説明できるようになった。

- 家計と投資の分離が整理できた。

- 次回の STEP2(年間予算) の準備が整った

一方で新たな疑問が…

ウチの家計簿って世間一般の平均値と比較して高いのか?それとも低いのか?

改めて確認してみようと思う。

👉 次回:STEP2|年間の家計簿プランを作成します

次回は次の内容を扱います:

- 翌年の年間予算

- 月ごとの支出見込み

- 特別費・イベント費の年間計画

- 必要生活費の算出

家計を「1年間」という大きな単位で安定させるSTEPに入ります。

コメント